3. Bausteine der Finanzierung

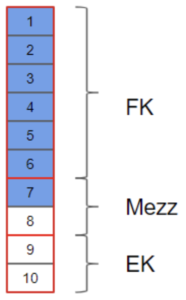

In der Praxis bestehen nahezu alle Projektfinanzierungen aus zwei (Eigen- und Fremdkapital) oder drei (+ Mezzanine-Kapital) Finanzierungsbausteinen. Die Abgrenzung untereinander erfolgt dabei durch die Priorisierung der Rückzahlungsansprüche (sogenanntes Waterfall-Prinzip):

- Fremdkapital: Erstrangiger, unbedingter Rückzahlungsanspruch.

- Mezzanine-Kapital: Rückzahlungsanspruch hinter dem Fremdkapital (i.d.R. der Bank) aber vor dem Eigenkapital.

- Eigenkapital: Anspruch auf Überschüsse nach Bedienung vorrangiger Kapitalgeber.

Die Begrifflichkeiten haben sich im Kontext der Finanzierungsbausteine in der Praxis etabliert, bieten in anderen Zusammenhängen jedoch ein gewisses Verwechslungspotential. So kann Mezzanine-Kapital je nach Ausgestaltung aus bilanzieller Sicht entweder als Fremd- oder Eigenkapital gelten, während Banker im Sprachgebrauch unter den Oberbegriffen “Eigenkapital” oder “Eigenmittel” häufig alle aus ihrer Sicht nachrangigen Mittel (also Eigen- und Mezzanine-Kapital) zusammenfassen.

Es lohnt sich, kurz innezuhalten und die Sinnhaftigkeit dieser Tranchierung zu hinterfragen. Für den Außenstehenden stellt die Zerstückelung des Kapitalbedarfs auf mehrere Parteien eine unnötige Verkomplizierung mit hohem Koordinationsaufwand dar. Die Entwicklung des Modells der drei Finanzierungsbausteine lässt sich jedoch in zwei einfachen Schritten zusammenfassen.

- Das Konzept einer erstrangigen Fremdkapital-Tranche, welche unabhängig vom Projekterfolg mit hoher Wahrscheinlichkeit bedient werden kann, erlaubt die Einbindung von “passivem” Kapital, wie es den Banken durch Spareinlagen in großem Umfang preiswert zur Verfügung steht. Passive Kapitalgeber sind vor allem Sparer, welche kein Risiko tolerieren und auf die weitere Verwendung Ihrer Einlagen keinen Einfluss nehmen.

- Wo Fremdkapital und Eigenkapital zur Deckung des Gesamtfinanzierungsbedarfs nicht ausreichen, öffnet sich eine Lücke für den dritten Finanzierungsbaustein, das Mezzanine-Kapital. Die liberale Kreditvergabe der Banken bis 2008 wurde als einer der Hauptauslöser der letzten Finanzkrise identifiziert und im Nachgang durch die Basel-Reformen eingeschränkt. Die dadurch gesunkenen Beleihungsausläufe führen in vielen Projekten zu Finanzierungslücken, welche seither in großem Umfang durch Mezzanine-Kapital gefüllt werden.

Eigenkapital

Eigenkapital bezeichnet die Mittel, welche der Eigentümer einer Immobilie aus dem eigenen Vermögen aufbringt. Eine starke Eigenkapitalbasis ist keine zwingende Voraussetzung für die Durchführung eines Projekts, vergrößert jedoch den Handlungsspielraum des Entwicklers. Ausschlaggebend sind hierfür insbesondere die nachfolgenden Eigenschaften:

- Voraussetzung für weitere Kapitalzusagen – sowohl Fremd- als auch Mezzanine-Kapitalgeber erwarten üblicherweise zumindest eine anteilige finanzielle Beteiligung des Projektinitiators. Zum einen dient das Eigenkapital in einer Waterfall-Struktur als Risikopuffer. Zum anderen sichert es die Interessengleichheit zwischen den Parteien, da ein finanziell engagierter Projektentwickler nicht nur durch den Projektgewinn, sondern auch durch den Erhalt seines Eigenkapitals motiviert ist (“Skin in the Game”).

- Freie Verfügbarkeit – Eigenkapital kann ohne Zustimmung Dritter eingesetzt werden. Anders als bei klassischem Fremdkapital und Mezzanine ist es nicht erforderlich, Dritte von der Qualität eines Vorhabens zu überzeugen. Diese Freiheit erlaubt einerseits die Umsetzung von Projekten in (potentiell besonders lukrativen) Nischenmärkten, in welche sich klassische Darlehensgeber nicht vorwagen. Zum anderen besteht ohne diesen “Filtermechanismus” ggf. eine erhöhte Gefahr, Projekte am Markt vorbei zu entwickeln – wenn kein Geldgeber von einer entsprechenden Investition überzeugt werden kann, sollten die Gründe hierfür genauestens nachvollzogen werden.

Die unbürokratische Handhabe verschafft eigenkapitalstarken Kaufinteressenten im aktuellen Verkäufermarkt zusätzlich einen Verhandlungsvorteil bei der Objektakquise. Anders als Kaufinteressenten, welche auf eine Bankfinanzierung mit entsprechenden Gremienbeschlüssen angewiesen sind, können Eigenkapitalinvestoren potentiell vorbehaltlose Kaufverträge unterzeichnen und bedienen.

- Keine laufende Verzinsung – zwar gilt Eigenkapital als die teuerste Finanzierungsform, allerdings werden die Renditen aus Gewinnen erzielt, es entstehen also keine liquiditätswirksamen Zinsverbindlichkeiten. Dies ist besonders entscheidend bei Projekten mit ungewissen Laufzeiten wie zum Beispiel in Folge von Bebauungsplanverfahren.

Eigenkapital aus Sicht des Projektentwicklers

Auf Projektbasis kann der Begriff “Eigenkapital” irreführend sein, weil hier nicht zwangsläufig das Kapital des Projektentwicklers gemeint ist. Bei gewerblichen Entwicklungen erfolgt der Kauf des Grundstücks in der Regel durch eigens gegründete Projektgesellschaften. Dies ermöglicht projektbezogen unterschiedliche Kapital- und Besitzstrukturen, bei denen der ausführende Projektentwickler mehr oder weniger stark mit eigenem Kapital engagiert sein kann.

Ein Projektentwickler kauft durch eine Projektgesellschaft ein Grundstück und plant die Errichtung eines Bürogebäudes mit Gesamtinvestitionskosten von 100 Mio. €. 75 Mio. € werden durch eine Finanzierungszusage der Bank gedeckt. Ein Finanzinvestor bringt 25 Mio. € Eigenkapital in die Projektgesellschaft ein und erhält im Gegenzug 50% der Gesellschaftsanteile. Damit ist die Projektgesellschaft mit ausreichend Eigenkapital ausgestattet, ohne dass es der finanziellen Beteiligung des Projektentwicklers bedarf.

Überlegungen beim Einsatz von Eigenkapital

Die Flexibilität von Eigenkapital macht dieses zum „mächtigsten” und damit teuersten Finanzierungsbaustein. Wird Eigenkapital wie im oben beschrieben Beispiel von externen Kapitalgebern bezogen, liegt deren Renditeerwartung regelmäßig oberhalb von 15%. Nicht zuletzt aus diesem Grund wird Eigenkapital quasi immer in Kombination mit Fremdkapital und teilweise Mezzanine eingesetzt.

Mezzanine

Da sich Mezzanine zwischen den Extremen des Eigen- und Fremdkapitals bewegt (was sich in der wörtlichen Übersetzung aus dem Italienischen als “Zwischengeschoss” widerspiegelt), und je nach Ausgestaltung quasi alle Eigenschaften der einen oder anderen Seite annehmen kann, ist Mezzanine die komplexeste Kapitalklasse.

Die Funktion von Mezzanine ist dabei immer die Gleiche: Mezzanine deckt die Finanzierungslücke, welche die Bank nicht finanzieren möchte und der Darlehensnehmer nicht finanzieren kann (oder möchte).

Konditionen

Die Ausgestaltungsmöglichkeiten von Mezzanine-Darlehen sind quasi unbegrenzt, sodass pauschale Charakterisierungen problematisch sind. Allen (rational strukturierten) Mezzanine-Tranchen ist lediglich gemein, dass sie schlechter besichert und höher verzinst sind als erstrangiges Fremdkapital sowie besser besichert und schlechter “verzinst” als Eigenkapital innerhalb desselben Projekts. Praktisch bewegen sich die meisten Mezzanine-Darlehen in einem Zinskorridor zwischen 6-15% p.a., wobei zweistellige Werte die Regel darstellen. Der Zins ist dabei teilweise fix, teilweise mit einem „Equity-Kicker”, also einer Gewinnbeteiligung, verbunden.

Laufzeiten

Aufgrund der hohen Zinsen liegt es in der Regel im Interesse des Darlehensnehmers, die Laufzeit eines Mezzanine-Darlehens so kurz wie möglich zu halten. Die Laufzeiten liegen üblicherweise zwischen sechs Monaten und drei Jahren. Da die Tilgung einer Mezzanine-Tranche nach so kurzer Zeit normalerweise nur über den Objektverkauf oder eine Umfinanzierung darstellbar ist, spielt Mezzanine außerhalb der Projektentwicklung eine eher untergeordnete Rolle.

Verfügbarkeit

Die mit Mezzanine-Kapital erzielbaren Renditen sowie der Mangel an Anlagealternativen haben in den vergangenen Jahren neue Kapitalgeber zum Markteintritt bewegt. Zu den klassischen Ansprechpartnern gehören nunmehr die folgenden Investorengruppen und Intermediäre:

- Debt Fonds – Debt Fonds investieren die ihnen anvertrauten Gelder gemäß ihrer Anlagerichtlinien in verschiedene Darlehenskategorien, darunter Mezzanine. Der Investorenkreis von Debt Fonds setzt sich wiederum aus Pensionskassen, Stiftungen und anderen hier genannten Marktteilnehmern zusammen, welche aufgrund fehlender Expertise oder Kapazitäten keine eigenverantwortlichen Investitionen tätigen.

- Banken – während die Vergabe von Mezzanine nicht zum klassischen Bankgeschäft gehört, bedienen einige Institute die steigende Nachfrage durch spezialisierte Tochterfirmen. Diese agieren entweder im Verbund mit der Bank selbst, oder zur Vermeidung von Interessenskonflikten bewusst unabhängig von dieser.

- Versicherungen, Versorgungswerke und Pensionskassen – diese Institutionen verwalten und investieren die Versicherungs- und Vorsorgebeiträge ihrer Kunden. Die Vergabe von Mezzanine-Kapital stellt dabei nicht wie bei Banken einen eigenen Geschäftsbereich dar, sondern dient vielmehr der Risikostreuung der verwalteten Gelder in einem diversifizierten Anlageportfolio.

- Family Offices – Family Offices dienen der Verwaltung familiärer Großvermögen durch hausinterne Investmentmanager. Die Anlagerichtlinien sind dabei heterogen und werden von der Eigentümerfamilie vorgegeben.

- Vermögensverwalter und Privatbanken – als Intermediäre reichen diese Marktteilnehmer ausgewählte Mezzanine-Anfragen mit Empfehlung an ihre Vermögenskunden weiter, welche sich bei Interesse an der Finanzierung beteiligen.

- Stiftungen – Stiftungen verwalten eigene Vermögen, deren Kapitalerträge einem vom Stifter festgelegten Zweck dienen sollen.

- Crowdfunding – Über Crowdfundinplattformen werden Mezzanine-Beteiligungen digital einer breiten Masse an Kleininvestoren angeboten. Dabei übernimmt der Plattformbetreiber sowohl die Projektprüfung als auch die technische Zahlungs- und Vertragsabwicklung.

- Privatpersonen – wohlhabende Privatpersonen spielen insbesondere bei kleinen Mezzanine-Tranchen unterhalb 1 Mio. € eine signifikante Rolle, da professionelle Anleger diese Größenordnung aufgrund ihrer Kostenstruktur kaum bedienen.

Fremdkapital (Senior Loan)

Fremdkapital bezeichnet in diesem Kontext geliehenes Geld, welches durch die erstrangige Eintragung einer Grundschuld im Grundbuch dinglich besichert wird. Klassische Fremdkapitalgeber sind Banken und Versicherungen.

Die Höhe der Beleihung wird prozentual entweder in Bezug zum Objektwert (LTV = Loan-to-Value) oder zu den Projektkosten (LTC = Loan-to-Cost) gesetzt. Da der Kapitalgeber in den seltensten Fällen 100% der Kosten finanziert, ist eine volle Darlehensrückzahlung in der Regel auch bei Projekten möglich, welche hinter den wirtschaftlichen Erwartungen des Darlehensnehmers zurückbleiben.

Fremdkapital ist aufgrund der hohen Sicherheit die mit Abstand günstigste Kapitalquelle. Darüber hinaus steht der Zugang zu den relevanten Ansprechpartnern z.B. durch Volksbanken und Sparkassen zunächst einmal jedem offen.

Leverage

„Leverage“ bezeichnet im Finanzierungskontext das Zusammenwirken von Eigenkapital und Fremdkapital. Je größer das Verhältnis von Fremd- zu Eigenkapital, desto höher der Leverage. Das Fremdkapital wirkt hierbei wie ein Hebel (= engl. Lever), welcher die finanziellen Möglichkeiten und damit das Renditepotential des Eigenkapitals vervielfacht. Fremdkapital wird mit einem festen Zins vergütet, welcher normalerweise deutlich unter der Projektmarge (genauer genommen der Projekt-IRR) liegt. Dadurch beansprucht das Fremdkapital einen unterproportionalen Anteil der Projekterlöse, was im Umkehrschluss einen überproportionalen Ertrag zugunsten des Eigenkapitals ermöglicht.

Beispiel:

Im nachfolgenden Beispiel wird der Einfluss des Leverage-Effekts auf die Eigenkapitalrendite einer Projektentwicklung betrachtet. Die Gesamtinvestitionskosten vor Zinsen betragen jeweils 10 Mio. € und die Verkaufserlöse 11,5 Mio. €, was einer Projektmarge von 15% entspricht.

| GIK vor Zinsen | 10.000.000 € | |||

| Loan to Cost (LTC) | 0% | 70% | 80% | 90% |

| Eigenkapital | 10.000.000 € | 3.000.000 € | 2.000.000 € | 1.000.000 € |

| Fremdkapital | 0 € | 7.000.000 € | 8.000.000 € | 9.000.000 € |

| Verkaufspreis | 11.500.000 € | |||

| Gewinn vor Zinsen | 1.500.000 € | |||

| Zinskosten (2% p.a.) | 0 € | 140.000 € | 160.000 € | 180.000 € |

| Gewinn nach Zinsen | 1.500.000 € | 1.360.000 € | 1.340.000 € | 1.320.000 € |

| Eigenkapitalrendite | 15% | 45% | 67% | 132% |

Da bei einer Projektmarge von 15% jeder investierte Euro 15 Cent Gewinn erwirtschaftet, ein von der Bank geliehener Euro jedoch nur 2 Cent im Jahr kostet, führt steigender Leverage zu höheren Eigenkapitalrenditen.

Mit der steigenden Eigenkapitalrendite geht ein steigendes Risiko einher, was im nächsten Abschnitt näher beleuchtet wird.

Marktübliche Leverage-Spannen

| Regulärer Leverage

70 – 79 % LTC |

Der überwiegende Teil der durch Banken gewährten Projektfinanzierungen spielt sich im Bereich zwischen 70 – 79% LTC ab. Geringere Finanzierungsausläufe entfallen tendenziell auf Vorhaben, welche wegen Ihrer Lage und Nutzungsart, oder basierend auf dem zugrundeliegenden Business Plan als spekulativ eingeordnet werden. |

| Hoher Leverage

80 – 89 % LTC |

Bei vorteilhaften Projektparametern sind einige Kreditinstitute bereit, größere Anteile der Projektkosten zu finanzieren. Dies trifft insbesondere auf Projektentwicklungen zu, bei welchen durch hohen Vorverkauf bzw. -vermietung die marktseitigen Erlösrisiken signifikant gemindert wurden.

Ein Leverage zwischen 80 – 89% ist auch durch eine Kombination aus einer konservativen Bankfinanzierung und einer ebenfalls konservativen Mezzanine-Tranche möglich. |

| Sehr hoher Leverage

90 – 95% LTC |

Ein LTC von über 90% ist durch eine Bankenfinanzierung nur in Ausnahmefällen darstellbar. Die Voraussetzungen hierfür sind ein exzellenter Track Record, nahezu vollständige Vorhersehbarkeit von Kosten und Erlösen, außergewöhnlich hohe Projektmargen sowie eine sehr gute Bonität des Darlehensnehmers.

Für Finanzierungsstrukturen unter Einbeziehung von Mezzanine-Kapital hingegen stellen LTCs zwischen 90 – 95% die Regel dar. In diesem Fall werden reguläre bis hohe Bankfinanzierungen durch Mezzanine-Kapital ergänzt, wobei die Erwartungen der Mezzanine-Investoren an die Projektqualität weitgehend denen der im Projekt engagierten Banken entsprechen. |

| Vollfinanzierung

96 – 100% LTC |

Für die bankseitige Vollfinanzierung der Projektkosten gelten die weiter verschärften Voraussetzungen der Kategorie „Sehr hoher Leverage“. Hinzu kommt die Bedingung eines besonders etablierten Vertrauensverhältnisses zum Kreditinstitut, welches auf jahrelanger, erfolgreicher Zusammenarbeit basiert.

Da auch die meisten Mezzanine-Investoren einen Eigenkapitalanteil von mindestens 5% der GIK fordern, ist die Finanzierung von mehr als 96% der Projektkosten selbst unter Einbindung nachrangiger Finanzierungsbausteine eine besondere Herausforderung. Gefordert werden entweder außergewöhnliche Projektparameter sowie ein besonderes Vertrauensverhältnis, oder alternativ marktüblich „gute“ Projektparameter bei einer stark gestiegenen Renditeerwartung oberhalb von 15%. |

Individuelle Risiken innerhalb der Finanzierungsstruktur

Sofern auf Projektebene kein Totalverlust entsteht, sind auch im Liquidationsfall Gelder an die Kapitalgeber zu verteilen. Bei reinen Eigenkapitalfinanzierungen wird das verfügbare Geld anteilig über alle Investoren verteilt. Werden bei einem Projekt also 10 Mio. € eingesetzt, bei Verkauf jedoch nur 7 Mio. € erzielt, erleidet jeder Investor einen Verlust von 30% auf sein eingesetztes Kapital.

Dies ändert sich, sobald das Eigenkapital durch weitere Finanzierungsbausteine gehebelt wird. Werden verschiedene Finanzierungsbausteine kombiniert, tritt das Waterfall-Prinzip in Kraft. Das verfügbare Geld steht nicht länger allen gleichmäßig zu. Stattdessen haben die Investoren/Gläubiger nach einer festgelegten Reihenfolge einen Anspruch auf vollständige Rückzahlung. Zur Veranschaulichung wird die Investitionssumme im nachfolgenden Beispiel in zehn gleichgroße Dezile aufgeteilt.

Beispiel:

| Investition

Die Investitionssumme besteht in diesem Beispiel aus je 1 € pro Dezil = 10 €. |

Erlös

Das Projekt scheitert und erlöst lediglich 7 €. Wie bei einem Wasserfall wird die Rückzahlung von oben nach unten über die Dezile verteilt. |

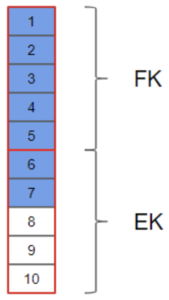

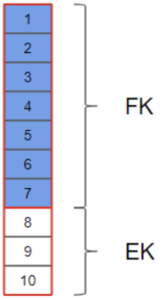

Die unteren Darstellungen zeigen die Auswirkungen eines verlustreichen Projekts auf verschiedene Investoren bzw. Gläubiger in verschiedenen Strukturierungen.

| Fall 1

Die Bank hat Fremdkapital von 5 € bereitgestellt (LTC 50%). Ihre Ansprüche werden voll befriedigt. Weitere 2 € stehen dem Eigenkapitalgeber zu. Sein Verlust beträgt 60% (3 von 5 €). |

Fall 2

In diesem Fall hat die Bank Fremdkapital von 7 € bereitgestellt (LTC 70%). Die erlösten 7 € reichen exakt zur Tilgung des Darlehens. Der Eigenkapitalinvestor hingegen erleidet einen Totalverlust. |

Fall 3

In diesem Szenario beinhaltet die Struktur eine zusätzliche Mezzanine-Tranche über das 7. und 8. Dezil. Da das 7. Dezil das letzte ist, welches aus den Erlösen bedient werden kann, erleidet der Mezzanine-Investor einen Verlust von 50%. Die Bank hingegen wird voll befriedigt, während der EK-Investor wiederum leer ausgeht. |

Das Risiko des Kapitalgebers hängt also vom Projektrisiko und seinem Platz in der Finanzierungsstruktur ab. Eine Rückzahlung des 1. Dezils ist viel wahrscheinlicher als eine Rückzahlung des 10. Dezils. So hat theoretisch jedes Dezil sein eigenes Risiko und seinen eigenen Risikoaufschlag. Dies erlaubt die Zusammenführung von Kapitalgebern mit sehr unterschiedlichen Risikotoleranzen und Renditeerwartungen in ein und demselben Projekt.